Stablecoins – Effizienzsteigerung und Kosteneinsparung bei globalen Transaktionen

Der Anstieg grenzüberschreitender Zahlungen beleuchtet den spannenden Wandel von Dynamiken im globalen Handel und in der Finanzwelt. Trotz einer Bewegung hin zur Deglobalisierung ist der Markt für internationale Geldtransfers seit dem Jahr 2000 stetig um 10,4 % gewachsen. Dieser Anstieg wird durch den Zuwachs an Bevölkerungsgruppen, die Zugang zum traditionellen Bankensystem und modernen Finanzdienstleistungen erhalten, sowie die Notwendigkeit für Unternehmen, gestörte Handelsrouten und fragmentierte Lieferketten zu navigieren und neue internationale Partner zu erreichen, befeuert.

Während inländische Zahlungen blitzschnell geworden sind, bleiben internationale Transaktionen immer noch in einem Netz aus unterschiedlichen Regulierungen und Finanzsystemen verstrickt. Diese Komplexität öffnet die Tür für neue Technologien, die ein Umdenken internationaler Geldtransfers verheißen. Blockchain-Technologie steht an der Spitze dieses Fortschritts. Sie verspricht, Reibungen zu minimieren, Kosten zu reduzieren und Flexibilität zu erhöhen.

Globale Zahlungen verstehen

Die Komplexität internationaler Zahlungen ist im Netzwerk von Banken und Finanzinstitutionen über 195 Länder hinweg verwurzelt. Direkte Bank-zu-Bank-Überweisungen sind zwar unkompliziert, jedoch durch die Notwendigkeit vorbestehender Beziehungen eingeschränkt. Häufig beinhalten internationale Transaktionen eine Reihe von Korrespondenzbanken—eine Praxis, die den Prozess des Geldtransfers typischerweise verlängert. Dieses System von Zwischenbanken, das eine globale Reichweite sicherstellt, führt oft zu Verzögerungen aufgrund strenger Compliance-Prüfungen und manueller Verarbeitungsschritte.

Doch dieses System befindet sich im Wandel, während Banken weltweit ihre Kommunikationstechnologien und ihr Beziehungsnetzwerk verbessern. Das globale Bankenkommunikationsnetzwerk SWIFT berichtete letztes Jahr, dass 84 % aller globalen Zahlungen entweder direkt ihr Ziel erreichen oder nur eine Zwischenbank einbezieht. Dabei werden 89 % der Transaktionen in weniger als einer Stunde abgeschlossen.

Von lokalen zu globalen Echtzeit-Überweisungen

Innerhalb der Grenzen der heimischen Wirtschaft stellen Echtzeit-Zahlungssysteme (auch „Real-Time Payment“ oder kurz RTP) einen Paradigmenwechsel dar, indem sie lokale Banken mit einem zentralisierten, automatisierten Abwicklungssystem verbinden, das von der Zentralbank überwacht wird. Dieser Rahmen stellt sicher, dass inländische Zahlungen nicht nur sofort verarbeitet werden, sondern auch einem einheitlichen Satz von Standards, Technologien und Vorschriften entsprechen. Damit wurde die Effizienz von inländischen Transaktionen gesteigert und die Grundlage für zukünftiges Wirtschaftswachstum gelegt.

Die Ausweitung dieser Effizienzebene auf die internationale Bühne stellt jedoch eine gewaltige Herausforderung dar. Das Erreichen globaler Echtzeit-Überweisungen wird durch die überwältigende Aufgabe behindert, unterschiedliche Zahlungssysteme, Vorschriften und technologische Standards länderübergreifend zu harmonisieren. Die Komplexität dieser Harmonisierung wird durch unterschiedliche nationale Interessen verschärft, wodurch direkte Verbindungen von Systemen, ähnlich den inländischen RTP-Systemen, höchst unwahrscheinlich sind.

Blockchain: Der Sprung zu Echtzeitzahlungen

Blockchain verspricht einen radikalen Sprung vorwärts (oder eher um die bestehenden internationalen Abwicklungssysteme herum). Die Technologie bietet eine Infrastruktur, die in der Lage ist, augenblickliche, globale Transaktionen ohne die übliche Komplexität abzuwickeln. Anstatt zu versuchen, bestehende Systeme zu verbinden, schafft Blockchain eine neue Grundlage — ein unabhängiges, weltweit einsatzbereites System.

Die dezentralisierte Natur der Blockchain bedeutet, dass sie außerhalb des traditionellen Bankensystems operiert und dabei die Hürden technologischer Kompatibilität, regulatorischer Diskrepanzen und der Notwendigkeit bilateraler Vereinbarungen umgeht. Das große Versprechen: eine Zukunft, in der finanzielle Transaktionen, unabhängig von geografischen Grenzen, so schnell und effizient sind wie Inlandsüberweisungen.

Dank ihrer „Distributed Ledger Technologie“ (DLT) ermöglicht Blockchain auch die sichere, sofortige Zahlungsabwicklungen zwischen Parteien. Deshalb erkunden immer mehr Finanzinstitutionen private, geschlossene („permissioned“) Blockchains für grenzüberschreitende Transaktionen. Diese bieten im Vergleich zu öffentlichen Blockchains mehr Kontrolle und Datenschutz.

Ein Blockchain-Abwicklungsansatz verbessert nicht nur die Sicherheit, sondern gewährleistet auch eine ständige Verfügbarkeit – ein kritischer Faktor für die Verwaltung internationaler Fiskus-Operationen in Echtzeit und rund um die Uhr. Des Weiteren ermöglichen private Blockchains unter anderem auch die Integration verschiedener Währungen, z.B. digitale Zentralbankwährungen (CBDCs) oder Stablecoins, in das globale Zahlungssystem.

Wie Stablecoins grenzüberschreitende Zahlungen verbessern

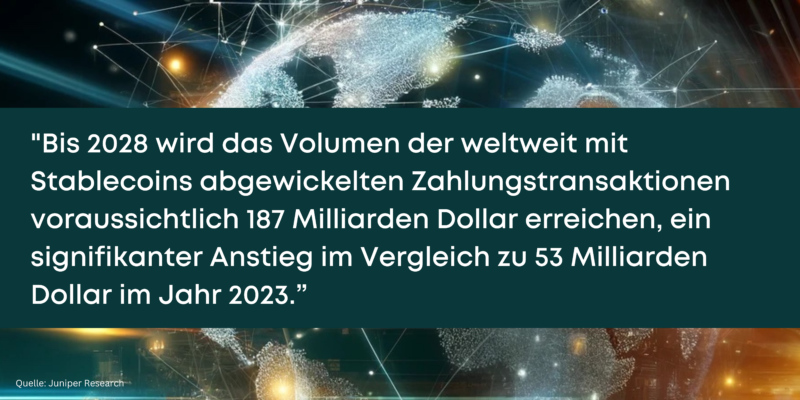

Das Aufkommen von Stablecoins — digitale Währungen, die an stabile Vermögenswerte wie Fiat-Währungen oder Gold gebunden sind — ist ein wesentlicher Bestandteil von Blockchains Potenzial, globale Transaktionen zu revolutionieren.

Wie?

- Stablecoins bieten eine Lösung für die typischerweise mit Kryptowährungen verbundene Volatilität, indem sie an bestehende Vermögenswerte gebunden sind.

- Ihre Stabilität, kombiniert mit den inhärenten Vorteilen der Blockchain-Technologie (z. B. Transparenz, Sicherheit und Unveränderlichkeit), macht sie zu einem idealen Medium für internationalen Handel und Finanzen.

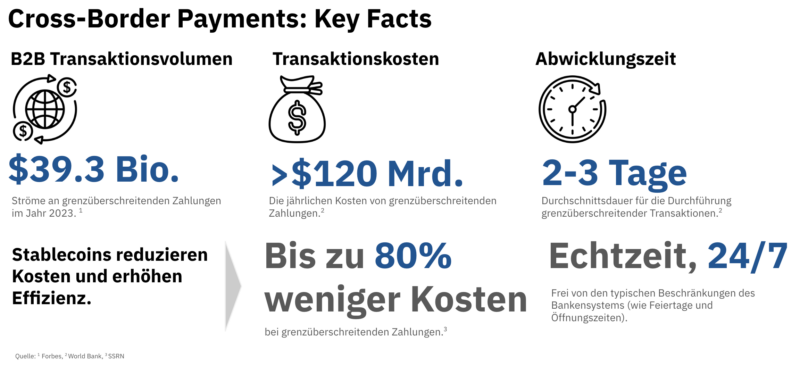

- Da Stablecoins Echtzeit- und kosteneffektive grenzüberschreitende Zahlungen ermöglichen, reduzieren sie die Kosten für Unternehmen und Einzelpersonen und beschleunigen den Zahlungsprozess erheblich.

- Banken werden als Vermittler und „Gatekeeper“ aus dem Transaktionsprozess genommen und Transaktionsgebühren und Wechselkurse bei grenzüberschreitenden Transaktionen auf ein Minimum reduziert. Auch daher arbeiten ein Großteil der international aktiven Banken aktuell an eigenen Stablecoin-Lösungen.

Während unseres hy Web3 Summit im März boten Jan-Oliver Sell & Kim Thiede von Coinbase eine aufschlussreiche Einführung in die Rolle von Stablecoins bei grenzüberschreitenden Zahlungen und hoben hervor, dass Transaktionskosten schon heute eingespart werden können und wie Unternehmen Zahlungen in jeder Kryptowährung — einschließlich volatiler Kryptowährungen — akzeptieren können. Mit Coinbase als Vermittler werden diese volatilen Token automatisch in einen Stablecoin umgewandelt, bevor sie den vorgesehenen Empfänger erreichen. Dies stellt sicher, dass Unternehmen statt der Volatilität der ursprünglichen Kryptowährung ausgesetzt zu sein, auf die Stabilität des gewählten Stablecoins zurückgreifen können.

Kosten für Unternehmen können neben dem Geschwindigkeitsgewinn der Transaktion (wir sprechen über Minuten, nicht Tage) und der massiven Senkung von Gebühren im internationalen Zahlungsverkehr in kürzester Zeit gesenkt werden. Die Technologie ist daher für jedes international tätige Unternehmen von hoher Relevanz und liefert sofortige Effizienzgewinne.

Fazit: Ein kundenorientierter Ansatz

Während sich das Ökosystem für grenzüberschreitende Zahlungen weiterentwickelt, bleibt der Fokus auf der Verbesserung der Kundenerfahrung und Effizienzsteigerung. Das Endziel geht über die technische Innovation hinaus, die Blockchain mit sich bringt: Unternehmen und Einzelpersonen sollten in der Lage sein, die Komplexitäten internationaler Transaktionen mühelos, mit einem Gefühl der Zuverlässigkeit und maximal effizient zu bewältigen.

Wenn Kundenbedürfnisse priorisiert und das Potenzial von Blockchain voll ausgeschöpft wird, läuten globale Zahlungen zukünftig eine vernetztere und effizientere globale Wirtschaft ein.

Wir bei hy arbeiten an der Schnittstelle der Web3 und Corporate Welt und freuen uns darauf, heute bereits maßgeblich relevante Anwendungen der „Web3/Blockchain/DLT“ Technologie gemeinsam zu evaluieren und umzusetzen. Wir freuen uns über Deine Nachricht.

*Wir bedanken uns bei Angelina Berger für ihre Beiträge zu diesem Artikel.