Disruption der deutschen Schlüsselindustrien

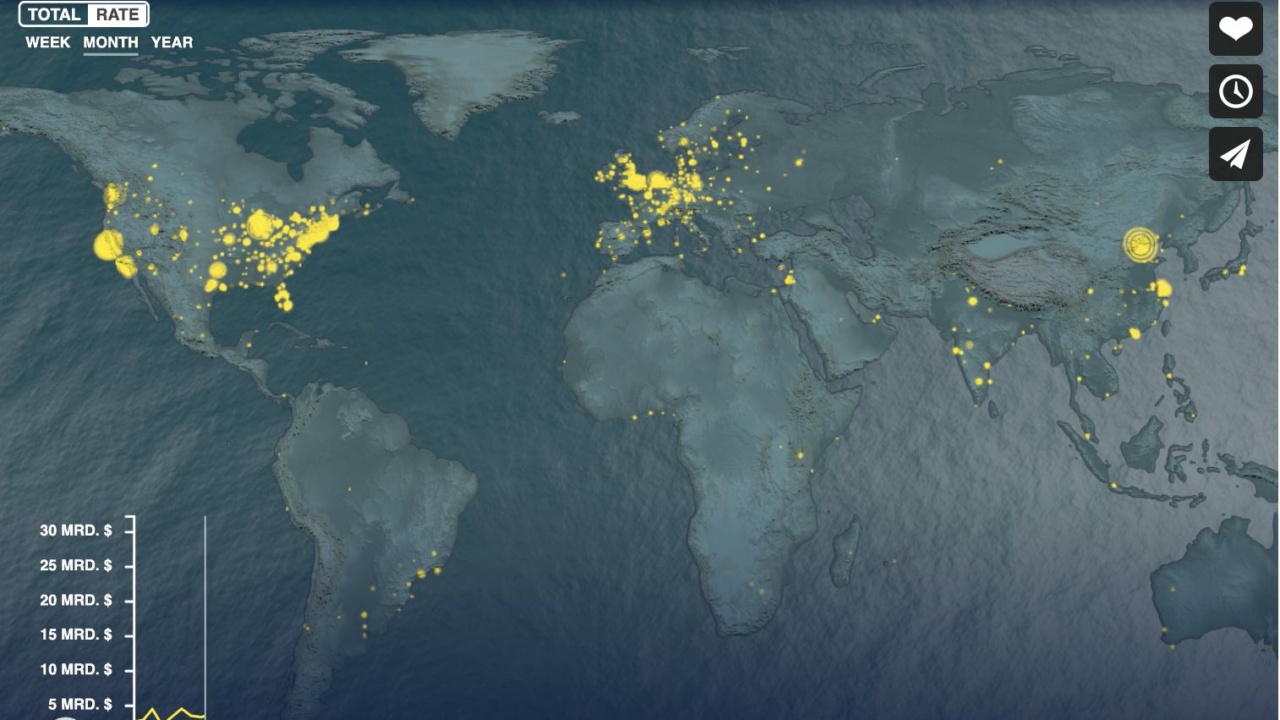

Weltweite Venture Capital-Aktivitäten und die wichtigsten Startups

In der aktuellen Debatte über die Zukunftsfähigkeit der deutschen Wirtschaft wird immer wieder angemahnt, dass sich deutsche Konzerne auf ihren alten Stärken und vergangenen Erfolgen ausgeruht und zu wenig in die Zukunft investiert haben. Als eine der größten Bedrohungen für etablierte Unternehmen gelten dabei technologiegetriebene Angreifer, die als „Game Changer“ in den Markt dringen und die bisherigen Regeln auf den Kopf stellen. In der Automobilindustrie sind dies beispielsweise Shared Mobility Anbieter wie Uber oder Lyft, die potenziell einen großen Teil der Wertschöpfung in der Automobilität abgreifen. Die Medienbranche wurde durch Digitalunternehmen wie Facebook durcheinandergewirbelt, was klassische Medienunternehmen zu radikalen Veränderungen zwang, wenn sie nicht aus dem Markt gedrängt werden wollten. Aber auch Industrien, die man üblicherweise nicht als hochtechnologisch einstufen würde, werden durch neue technologiegetriebene Spieler aufgemischt: Ein Beispiel sind Unternehmen wie Beyond Meat, die mit ihren pflanzlichen Ersatzprodukten für Fleisch die Lebensmittelindustrie verändern.

Venture Capital-Aktivitäten als Frühindikator für die Märkte der Zukunft

Was fast all diese Unternehmen verbindet: Ihr Aufstieg wird oder wurde durch Venture Capital-Investoren finanziert. Der Grund dafür ist, dass die neuen Angreifer auf Geschäftsmodelle setzen, die zunächst zwar hohe Investitionen verlangen, in späteren Phasen aber von starken Skalen- und Netzwerkeffekten profitieren. Mit zunehmender Größe verschaffen ihnen diese Effekte massive Wettbewerbsvorteile. Bei Axel Springer hy sind wir der festen Überzeugung, dass die größten Marktveränderungen und Gefahren für etablierte Unternehmen von dieser Art von skalierbaren Geschäftsmodellen ausgehen. Ein wichtiger Bestandteil unserer Arbeit ist daher die systematische Analyse von weltweiten Startup-Gründungen und Venture Capital-Investments, um zukünftige Marktentwicklungen zu antizipieren. Denn Gründungen und Investments lassen sich als Wetten auf die Zukunft interpretieren, bei denen zwei knappe und wertvolle Ressourcen zusammentreffen: Talent der Gründer und Geld der Venture Capital-Investoren. Natürlich sind einzelne Startups und Venture Capital-Investments, wie jede Wette auf die Zukunft, mit hoher Unsicherheit behaftet. Daher darf bei dieser Analyse auch nicht ein einzelnes Startup im Vordergrund stehen, sondern die Gesamtheit aller Wetten und die Muster, die sich daraus ableiten lassen. Das Dekodieren der weltweiten Gründungsaktivitäten und Venture Capital-Ströme erlaubt fundierte Aussagen über anstehende Marktveränderungen, aufstrebende Geschäftsmodelle und Bedrohungen für Platzhirsche. Starke Gründungsaktivitäten und hohe Venture Capital-Investitionen, insbesondere von namhaften Investoren, in bestimmten Geschäftsfeldern sind somit geeignete Frühindikatoren für die Märkte der Zukunft. Die folgende Abbildung zeigt eine detaillierte Verortung der weltweiten Venture Capital-Investments seit 2010 – ein allererster Schritt in der Dekodierung der Venture Capital-Aktivitäten.

Weltweite Venture Capital-Aktivitäten

(Venture Capital Investments in Mrd. $, Größe der Kreise entspricht Höhe der Investments)

Data: Crunchbase

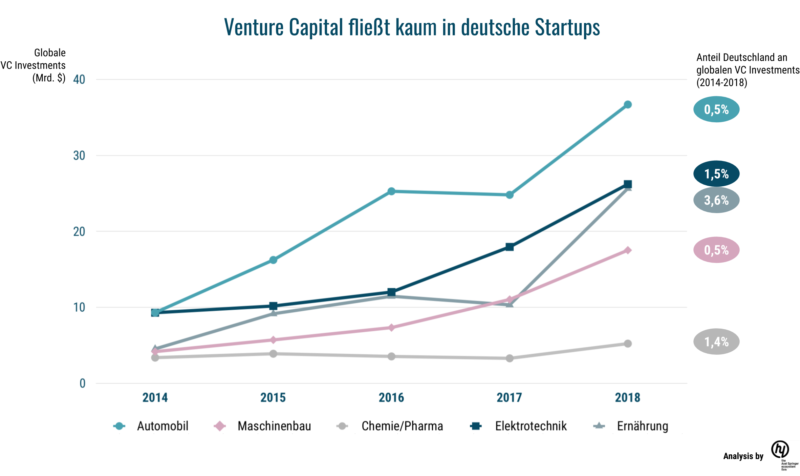

Wie stark sind deutsche Unternehmen heutzutage durch neue digitale Angreifer bedroht und in welche Richtung verändern sich die wichtigsten Industrien? Um uns dieser Frage zu nähern, haben wir uns die Venture Capital-Aktivitäten in den deutschen Schlüsselindustrien und den angrenzenden Sektoren einmal genauer angeschaut. Die umsatzstärksten Industrien in Deutschland sind die Automobilindustrie (425 Mrd. € Umsatz in 2017), Maschinenbau (252 Mrd. €), Chemisch-pharmazeutische Industrie (195 Mrd. €), Elektrotechnik (181 Mrd. €) und Ernährung (180 Mrd. €). In diesen Schlüsselindustrien finden weltweit massive Venture Capital-Aktivitäten statt: Seit 2014 sind ca. 314 Mrd. US$ Venture Capital in das Umfeld der fünf Schlüsselindustrien geflossen – so viel wie der gesamte Börsenwert der drei wertvollsten deutschen Unternehmen. In 2018 ist die Summe der Venture Capital-Investments im Vergleich zum Vorjahr um satte 65% gestiegen. Mit durchschnittlich ca. 1,5% ist jedoch nur ein sehr geringer Anteil davon in deutsche Startups geflossen.

Lediglich 0,5% des globalen Venture Capitals im Automobilbereich fließt in deutsche Startups

Die mit Abstand wichtigste Industrie in Deutschland ist die Automobilindustrie, von der ungefähr zwei Millionen Arbeitsplätze, d.h. rund 4% der 44 Millionen Beschäftigten direkt oder indirekt abhängen. Und gerade im Rückgrat der deutschen Wirtschaft droht besonders große Gefahr. Die weltweiten Venture Capital-Investitionen im Automotive-Bereich liegen mit 25 Mrd. US$ in 2017 fast gleichauf mit den globalen F&E-Aufwendungen von Volkswagen, Daimler und BMW zusammengenommen (27 Mrd. US$ in 2017). Das ist besonders alarmierend, da lediglich 0,5% des globalen Venture Capitals, das in den letzten fünf Jahren in Automotive-Startups floss, an deutsche Startups ging.

Um einen ersten Eindruck zu erhalten, welche Themen die deutschen Schlüsselindustrien zukünftig prägen werden hilft ein Blick auf die höchstbewerteten Startups im Umfeld der Industrien. Die Betrachtung der 10 wertvollsten Startups untermauert den Eindruck, dass Deutschland hier keine große Rolle spielen wird. Der große Teil der Unternehmen hat ihren Hauptsitz in den USA oder China.

Um einen ersten Eindruck zu erhalten, welche Themen die deutschen Schlüsselindustrien zukünftig prägen werden hilft ein Blick auf die höchstbewerteten Startups im Umfeld der Industrien. Die Betrachtung der 10 wertvollsten Startups untermauert den Eindruck, dass Deutschland hier keine große Rolle spielen wird. Der große Teil der Unternehmen hat ihren Hauptsitz in den USA oder China.

Automobil

Im erweiterten Umfeld der Automobilindustrie finden sich unter den wertvollsten Startups mehrere Unternehmen, die sich mit der Entwicklung von autonomen Fahrzeugen und dazu benötigten Komponenten beschäftigen. Diese stammen mit Zoox, Nuro, Quanergy und Aurora Innovation vor allem aus den USA — aber auch China ist mit Xpeng in dieser Kategorie vertreten. Somit verschreiben sich diese Unternehmen vollständig dem Feld, das was gemeinhin als Zukunft der automobilen Mobilität angesehen wird: dem autonomen Fahren. In dieser Zukunft kommt es weniger auf Motorleistung oder Höchstgeschwindigkeiten an, sondern auf Daten und künstliche Intelligenz, die für ein sicheres Fahren ohne menschliche Einflussnahme sorgen. Daher bringt die jahrzehntelange Erfahrung der OEMs in der Automobilherstellung keinen entscheidenden Vorteil – es kann sogar zum Nachteil werden, wenn OEMs zu viele Ressourcen auf die Erhaltung des Stammgeschäft legen und zu wenig in die Zukunft investieren. Plattform-Unternehmen bilden einen weiteren Schwerpunkt: Ola aus Indien und BlablaCar auf Frankreich sind Ride-Hailing- bzw. Carpooling-Plattformen. Als Anbieter von „Mobility as a Service“ folgen diese Unternehmen dem übergreifenden Trend weg vom Besitz hin zur Access-Economy, wodurch der Bedarf für individuellen Autobesitz und somit der Absatz klassischer OEMs reduziert wird. Auch die chinesische Plattform Tuhu greift die Automobilindustrie an, indem sie Aftersales-Produkte mit same-day oder next-day Lieferung anbietet. Kunden können somit auf eine breitere Auswahl an Anbietern im Teilegeschäft und der Werkstattservices zurückgreifen, wodurch OEMs auch in diesem Markt angegriffen werden.

Maschinenbau

Unter den Angreifern im Maschinenbau sind mit Formlabs, Desktop Metal und MarkForged mehrere Unternehmen aus dem Bereich der additiven Fertigung, die eine Grundlage für massive Veränderungen in den Fertigungs-Wertschöpfungsketten schaffen kann. Über Plattformen wie Fast Radius kann das „design, engineering, prototyping and production“ von Komponenten on-demand veranlasst werden. Unser Kollege Artur Reimer hat sich den Markt der On-demand Manufacturing Plattformen in einem vorangegangen Blogpost genauer angeschaut. Andere besonders hoch bewertete Startups nutzen Fortschritte auf den Feldern der Robotik, Künstlichen Intelligenz und Sensorik, um den Maschinenbau zu revolutionieren. Mit Butterfly Network und CMR Surgical befinden sich auch zwei Unternehmen aus dem Bereich der Medizintechnik unter den wertvollsten Startups im Umfeld der Maschinenbauindustrie.

Chemie/Pharma

Unter den wertvollsten Startups sind mit Elevance Renewable Sciences und Origin Materials zwei Unternehmen, die an der nachhaltigen Disruption der petrochemischen Industrie arbeiten. Mit ihren Pflanzen-basierten Materialien wollen sie Alternativen zu bestehenden Materialien schaffen. Origin Materials hat ein Pflanzen-basiertes PET-Plastik mit negativem CO2-Fußabdruck entwickelt, welches mit Partnern wie Pepsico und Nestlé kommerzialisiert wird. Die wertvollsten Startups im pharmazeutischen Bereich arbeiten an der Heilung von Krebs (Esperance Pharmaceuticals, PMV Pharmaceuticals, Lycera, Rgenix) und neurologischen Krankheiten (Balance Therapeuticsm, Enterin). Auf dem Gebiet der neurologischen Krankheiten wird deutlich, dass Zukunftstechnologien häufig bestehende Industrien und Märkte verschmelzen lassen. Hier treffen zukünftig nämlich pharmazeutische Unternehmen und neue Playern aus dem Bereich der Neurotechnologie – wie das von Elon Musk gegründete Neuralink – aufeinander.

Elektrotechnik

Der Bereich der Elektrotechnik zeichnet sich vor allem durch Diversität aus. Die wichtigsten Startups entwickeln Komponenten sowie Lösungen für vielfältige Zukunftsmärkte. Mit UBTECH (Humanoide Roboter), Nuro (Lieferroboter) und Lifeline (Drohnen) sind drei Hersteller von Robotern unter den wertvollsten Startups. Ein weiteres prägendes Thema ist künstliche Intelligenz wie die beiden chinesischen Unternehmen Horizon Robotics (Prozessoren für künstliche Intelligenz) und YI Technology (Computer Vision) zeigen. Für die deutsche Wirtschaft besonders spannend ist auch das Startup Sila Nanotechnologies, das an neuen Materialien für Batterien arbeitet und unter anderem Entwicklungspartner von Daimler und BMW im Bereich der Elektromobilität ist.

Ernährung

Auch im erweiterten Umfeld der Ernährungsindustrie von der Farm bzw. dem Labor bis zum Konsumenten finden sich diverse Plattformgeschäftsmodelle unter den wertvollsten Startups. Beim Blick auf die großen Spieler zeigt sich, dass die aus der analogen Welt stammende Grenze zwischen Essenslieferdiensten und Lebensmitteleinzelhandel zunehmend verschwimmt. In England nutzen Supermärkte wie Co-op die Plattform Deliveroo als Vertriebskanal und in den USA kooperiert Walmart mit Doordash als Infrastrukturanbieter für seinen Lieferdienst. Das durch Deliveroo und Co. befeuerte Wachstum des Marktes für geliefertes Essen macht Restaurants und Geisterküchen zu einer zunehmend wichtigen Kundengruppe für die Ernährungsindustrie. Hier bekommen die klassischen Wholesaler allerdings Konkurrenz von Plattformen. Meicai aus China betreibt eine Plattform auf der Erzeuger direkt an Restaurants verkaufen können. Woowa Brothers aus Südkorea ist als Lieferdienst-PLlattform gestartet, will aber zukünftig die Restaurants auf der Plattform mit Lebensmitteln versorgen und so tiefer in die Wertschöpfung eindringen. Auch auf eine massive Veränderung der Produktion von Lebensmitteln laufen gewichtige Wetten wie die Bewertungen des AgTech-Startups Indigo, das Bioengineering-Unternehmen Biowinks oder den Hersteller von pflanzlichem Fleischersatz Impossible Foods zeigen.

Die Zukunftshoffnung der deutschen Wirtschaft sind die etablierten Unternehmen

Natürlich ersetzt ein erster Blick auf die wertvollsten Unternehmen keine tiefgreifende Analyse der Veränderungen die durch neue Technologien, Geschäftsmodelle und Spieler entstehen. Schon diese erste Analyse zeigt aber drei Dinge sehr deutlich:

- Die deutschen Schlüsselindustrien werden sich in den nächsten Jahren fundamental verändern. Die größte Gefahr geht dabei nicht von direkten Konkurrenten aus, sondern von Angreifern, die oftmals außerhalb des Radius der klassischen Wettbewerbsbeobachtung sind. Zukunftsthemen wie Batterietechnologie an der Schnittstelle zwischen Chemie und Maschinenbau oder Robotik zwischen Elektrotechnik und Maschinenbau machen deutlich, dass Unternehmen über die Grenzen ihrer Industrie hinausschauen müssen.

- Das deutsche Startup-Ökosystem ist im Vergleich zu den USA oder China massiv unterkapitalisiert. Das bedeutet im Umkehrschluss, dass die Zukunftsfähigkeit der deutschen Wirtschaft von den etablierten Unternehmen abhängt und wir nicht zu viele Hoffnungen auf das „europäische Facebook“ oder „deutsche Uber“ setzen sollten.

- Die Opportunitäten für Wachstum sind immens. Dynamische Umfelder bergen grundsätzlich neben Gefahren auch massive Wachstumspotenziale für Unternehmen, die den Wandel und die daraus folgenden Opportunitäten früh erkennen, entschlossen handeln und dabei ihre strukturellen Stärken smart einsetzen.

Wir freuen uns auf Ihre Nachricht, falls Sie Interesse haben zu erfahren, wie wir Unternehmenslenkern helfen, systematisch Landkarten Ihres zukünftigen Marktumfeldes zu entwickeln und darin Wachstumschancen zu identifizieren.

Infografik: Pauline Kuss und Dr. Frederic Altfeld