Thrasio und die Klone – wie groß kann der Markt noch werden?

Scope und Disclaimer

Dieser Blogpost basiert auf Outside-In-Recherchen von hy zum Geschäftsmodell von Thrasio. Es fanden keine Gespräche mit Thrasio oder einem der direkten Wettbewerber statt. Dieser Blogeintrag dient lediglich dazu, eine Diskussion anzustoßen und Plausibilitäten zu überprüfen.

hy übernimmt keine Haftung für die uneingeschränkte Gültigkeit aller Daten, Analysen und Einschätzungen. Dieser Blogpost bietet keine Grundlage für eine Investition.

Thrasio. Ein neues Geschäftsmodell? Eine bahnbrechende Technologie? Das nächste Instagram? Nichts davon – und dennoch das schnellste Unicorn aller Zeiten (Stand Februar 2021 – mal sehen, was Gorillas macht). Wir haben uns das Modell hinter Thrasio genauer angesehen, den Markt und den Wettbewerb beleuchtet, um die Frage zu beantworten: Hype oder Value? Unser Fazit: beides. Der Speed, mit dem gerade Kapital in das Geschäftsmodell fließt, ist berechtigt und notwendig. Wer sich jetzt erfolgreich als Platzhirsch etabliert, wird den Posten lange nicht verlieren und dabei enorme Renditen einfahren. Amazon spielt dabei natürlich eine Rolle, aber überraschenderweise keine, die wir zum heutigen Zeitpunkt als negativ für das Geschäftsmodell einschätzen können – im Gegenteil. Thrasio agiert wie ein digitaler Private Equity Investor und der Börsengang ist nur eine Frage der Zeit. Hat jetzt jeder was verpasst, der nicht investiert hat? Vermutlich, ja.

Bei allem Hype stellt sich die Frage: ist es ein Trend, der verschwindet – oder eine einmalige Opportunity? Um das zu beantworten schauen wir uns Thrasios Geschäftsmodell genauer an.

In diesem Artikel beantworten wir folgende Fragen:

- Was ist das Geschäftsmodell hinter Thrasio?

- Wie läuft die Wertsteigerung ab?

- Bietet Europa den Markt dafür?

- Wie viele Targets sind auf dem Markt?

- Was sind Risiken und wie hoch sind sie? Was sind die Erfolgsfaktoren?

- Wie bewerten wir das Geschäftsmodell?

1. Analyse des Geschäftsmodells: Wer oder was ist Thrasio?

Thrasio ist das US-basierte Unternehmen, das wohl am schnellsten (innerhalb von 24 Monaten) durch eine Finanzierungsrunde eine Bewertung von $1 Mrd. erreicht hat. Das wird vielleicht sonst nur noch Gorillas schaffen. Bis heute hat Thrasio in Summe $1.6 Mrd. aufgenommen, eine Mischung aus Fremd- und Eigenkapital. Aber wofür?

Thrasio kauft Unternehmen und Marken (“Targets”) auf, die ihr Geschäft mit “Fulfillment by Amazon”-Services (“FBA”) auf Amazon profitabel erwirtschaften.

Kurzer Exkurs zu FBA

Seller auf Amazon können dem FBA-Programm beitreten und Produkte zum Versand bei Amazons lokalen Warenlagern einlagern. Amazon verschickt Bestellungen dann selbst an Kunden. Die Verantwortung der pünktlichen Lieferung liegt somit bei Amazon und seinen Vertragspartnern.

Die Targets verkaufen eigene Produkte vorwiegend oder ausschließlich auf Amazon und erwirtschaften einen sechsstelligen bis niedrigen siebenstelligen Umsatz pro Jahr bei einer EBIT(DA)-Marge von 5-20%. Die Produkte erzielen auf Amazon sehr gute Positionen in den organischen Suchergebnissen (“Listings”) und haben gute bis sehr gute Bewertungen erhalten. Die gekauften Targets werden im Anschluss professionalisiert, der Marken- und Produktauftritt auf Amazon verbessert, das Marketing wird effizienter gestaltet und ggf. erweitert, das tägliche Geschäft sowie die Zuliefererkette optimiert und wenn möglich die Marke internationalisiert. Zudem werden Kostensynergien zwischen den Targets über Thrasios Holdingstruktur realisiert.

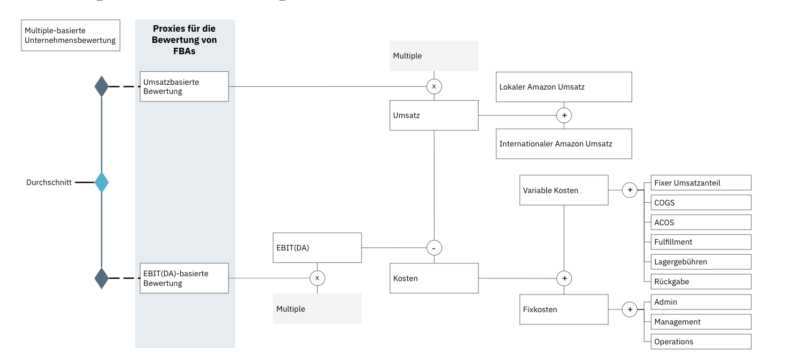

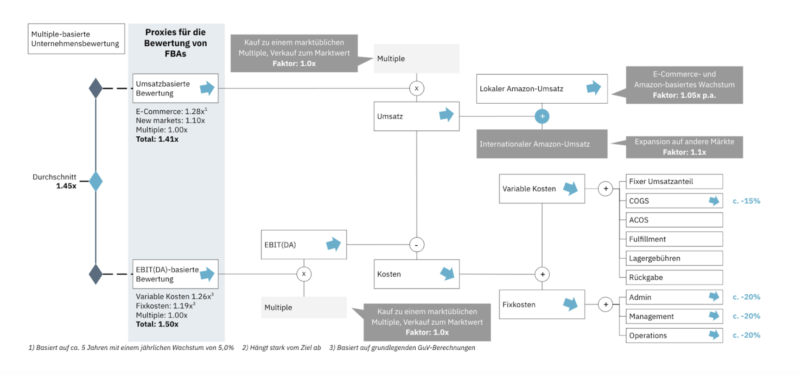

Alle Wertsteigerungshebel lassen sich wie folgt darstellen:

Anschließend sollen die optimierten Assets mit höherem Umsatz und verbesserter Profitmarge zu einem marktgängigen Multiple veräußert werden – oder auch nicht. Es ist Stand Februar 2021 unklar, ob und wann Targets wieder veräußert werden. Bei einem Verkauf können Targets einzeln, kombiniert oder mit Thrasio als Ganzes veräußert werden. Ein Börsengang, eine Dividendenausschüttung oder ein Merger sind ebenfalls mögliche Exitvarianten.

Das Ganze erinnert an einen Private-Equity-Investor, das Vorgehen ist sehr ähnlich bei (noch) kleineren Summen und kürzeren Akquisitionszyklen. Geschäfte werden in ein bis zwei Monaten analysiert und gekauft. Bisher ist kein klarer Industriefokus erkennbar, die Auswahl erfolgt ausschließlich auf finanziellen Kennzahlen und qualitativer oberflächlicher Produktanalyse.

Durch die technologische Entwicklung der letzten Jahre und den Aufstieg von Amazon ist dieses Geschäftsmodell erst möglich geworden, da so mehrere Targets schnell digital verglichen und integriert werden können. Der vergleichbare Akquisitionsprozess eines Unternehmens, das Produkte außerhalb von Amazon verkauft (etwa über Shopify, Magento, WooCommerce oder offline in eigenen Shops, Distributoren oder Einzelhandel), ist komplexer, länger und dadurch teurer.

Durch die Profitabilität der Targets ist nur ein geringer Anteil Venture Capital nötig, um das Geschäft initial anzustoßen und initiale Verluste zu überbrücken. Für das weitere Wachstum wird auf einen größeren Teil Fremdkapital (oder sog. “Venture Debt”) zurückgegriffen, das dank des geringen Risikoprofils der Targets und somit der Holding des Thrasio-Klons möglich ist.

2. Wertsteigerung – was genau passiert da?

Der Einkauf des Targets ist ein springender Punkt, denn die Targets werden in der Regel zu Umsatz- und EBIT(DA)-Multiples (“Multiples”) eingekauft, die unter dem Marktstandard vergleichbarer Targets außerhalb von Amazon liegen. Wie ist das möglich?

Wir sind uns nicht zu 100% sicher aber es gibt zwei naheliegende (wenn auch nicht exklusive) Gründe: Informationsasymmetrien zwischen Käufer und Verkäufer sowie unterschiedliche Motivation, das Geschäft weiterzuführen.

- Bei Informationsasymmetrien weiß der Käufer besser als der Verkäufer, was das Target wert ist. Der Käufer bietet dem Verkäufer einen Unternehmenswert, der diesen als hoch erachtet, tatsächlich aber unter dem Marktwert liegt. Da der Verkäufer den Marktwert nicht kennt, kann er nicht realistisch einschätzen, wie gut das Angebot ist. Das kann daran liegen, dass er die Methodik der Unternehmensbewertung nicht kennt, die korrekten Multiples unbekannt sind oder er nicht weiß, ob weitere Käufer am Target interessiert wären.

- Bei unterschiedlicher Motivation kann es sein, dass der Verkäufer das Target einfach verkaufen möchte, ungeachtet der wirtschaftlichen Leistung. Entsprechend akzeptiert er den gebotenen Unternehmenswert des Käufers, auch wenn er bei längeren Verhandlungen mit Einbeziehung mehrerer Parteien einen höheren Wert erzielen könnte aber auch das Risiko eingeht, das Target gar nicht zu verkaufen. Beispielsweise kann der Verkäufer seit Jahren Profite erwirtschaften, aber keinen positiven Cashflow erzielen, da die Profite wieder in das Wachstum (etwa durch Warenfinanzierung) geflossen sind. Ein Verkauf erzielt dann tatsächlichen positiven Cashflow für den Eigentümer. Der Käufer hat ungeachtet des Cashflows Interesse, das Target weiterzuentwickeln, da tatsächliche Erlöse zum aktuellen Zeitpunkt nachrangig sind.

Die Wertsteigerung des Targets per Multiple-Arbitrage ist allerdings mit Risiken verbunden. Der Verkäufer könnte sich des tatsächlichen Unternehmenswerts seines Targets bewusst sein und Angebote ablehnen, bis eine marktübliche Summe geboten wird. Die Wertsteigerung kann zudem nur realisiert werden, wenn das Target zu einem anderen Zeitpunkt wieder veräußert wird. Eine wachsende Anzahl an Wettbewerbern, die nach ähnlichen Methoden Targets identifizieren und mit hoher Wahrscheinlichkeit dieselben Targets mehrfach kontaktieren werden, führt dazu, dass sich der Verkäufer verstärkt mit Unternehmensbewertungen auseinandersetzt.

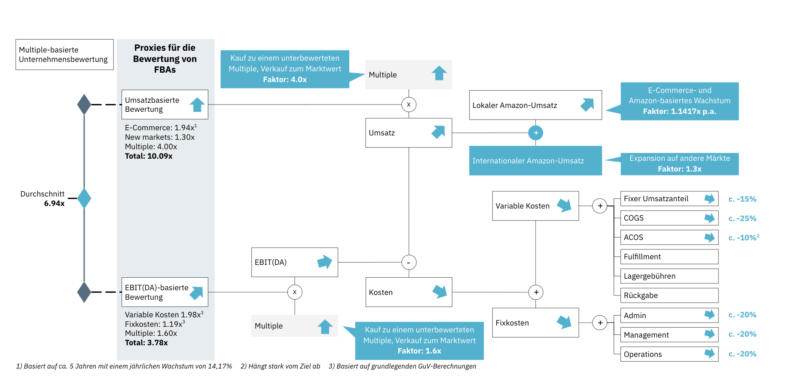

Wir haben beispielhaft Werte für die Wertsteigerungshebel in Europa eingesetzt und kommen zu folgendem Ergebnis:

- Der Umsatz-Multiples erhöht sich um den Faktor 4x von 0,5 auf 2,0; der EBIT(DA)-Multiple erhöht sich um den Faktor 1,6x von 5,0 auf 8,0

- Das Europäische Amazon-Wachstum beträgt 14,17 % pro Jahr (Annahme über 5 Jahre)

- Eine Internationalisierung bringt weitere 30 % Umsatzwachstum

- Variable Kosten und ein Teil der Fixkosten können gesenkt werden

Daraus ergibt sich ein durchschnittlicher Wertsteigerungshebel von 6,94x über fünf Jahre.

3. Thrasio in Europa und Deutschland – ist der Markt da?

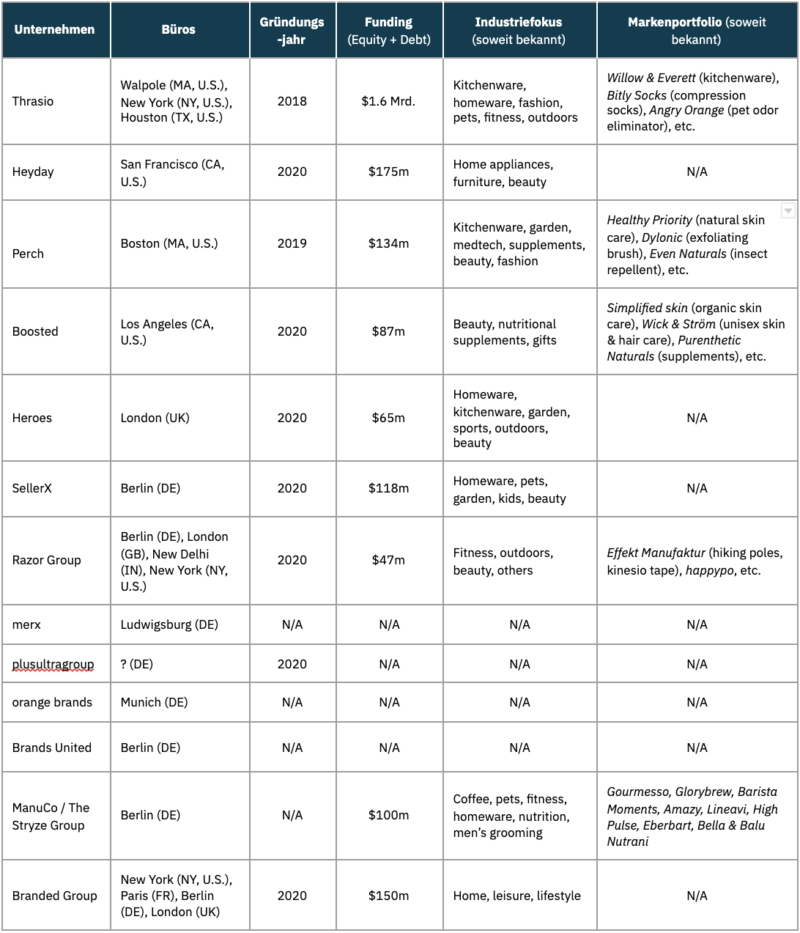

Anscheinend ja, vorrangig in Deutschland, sagen zumindest Business Angels und VCs. Die folgenden Spieler sind in den letzten Monaten auf den Markt gekommen (Stand Februar, 2021). Wir erwarten, dass noch einige neue Spieler oder weitere Finanzierungsrunden folgen werden:

Trotz der jungen Historie vieler Unternehmen sind dreistellige Millionenbeträge keine Seltenheit in der Investitionssumme.

Gibt das der Markt überhaupt her?

Wir kommen zu dem Schluss, dass es jetzt Stand Februar 2021 noch einige attraktive Targets auf dem Markt gibt, die aber in 12 bis 18 Monaten zum Großteil aufgekauft sein werden und das anschließende Wachstum neuer FBA-Spieler keine vergleichbare Anzahl an Targets mehr hergeben wird. Das jetzt gewonnene eingekaufte Wachstum kann später schwierig aufgeholt werden. Für jeden Thrasio-Klon ist also gerade Geschwindigkeit das wichtigste Kriterium.

Kurzer Exkurs zu Amazon in Europa

Im Jahr 2019 betrug der Retail E-Commerce-Markt in den USA $343 Milliarden und war somit $11 Milliarden kleiner als in Europa ($354 Milliarden). Thrasios Geschäftsmodell fokussiert sich allerdings auf Amazon und Amazon ist in Europa (Stand Februar 2021) nur in fünf Märkten mit einem Marktplatz aktiv: Großbritannien, Deutschland, Frankreich, Spanien, Italien.

Schweden und Niederlande sind seit 2020 ebenfalls als Marktplätze verfügbar, allerdings noch nicht für alle Seller. Entsprechend haben wir uns bei der Bewertung des Markts vorrangig auf die fünf bisherigen Kernmärkte fokussiert.

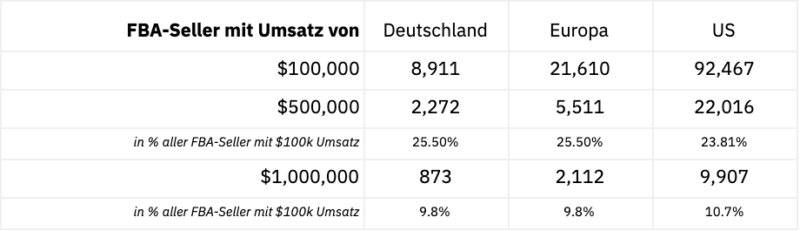

4. FBA-Seller in Europa – wie groß ist der Target-Pool?

Bei der Schätzung des verfügbaren Target-Pools haben wir drei Kriterien angesetzt:

- Anzahl der Seller mit über $100k Umsatz und $1m Umsatz

- Anteil der Seller, die FBA nutzen

- Abzüglich chinesischer Seller, die direkt aus China auf Europäischen Marktplätzen verkaufen

Daraus ergeben sich folgenden Seller-Zahlen:

Mit ca. 9k FBA-Sellern, die mehr als $100k Umsatz in Deutschland erwirtschaften und über 2k Sellern, die die $500k Marke übersteigen, gäbe es initial genügend attraktive Übernahmekandidaten für alle Wettbewerber. Wenn man bedenkt, dass Seller ohne FBA auch noch FBA nutzen können, erhöht sich der Pool auf jeweils 20k bzw. ca. 5k.

Angenommen, dass der Akquiseprozess durchschnittlich 6 Wochen dauert und dass ein Gründerteam durchschnittlich 3 erfolgreiche Prozesse parallel betreuen kann, könnte jeder Wettbewerber jährlich ca. 26 Targets erwerben. Im Vergleich zur Effizienz von Thrasio mit ca. 25 Targets im ersten Jahr und ca. 40 im zweiten, wären durchschnittlich jährlich 25-30 Akquisitionen unter starkem Wettbewerb plausibel.

Angenommen, der Anteil der FBA-Seller, die neben dem Umsatz auch weitere Kriterien wie Profitabilität und Industriefokus als Target erfüllen und außerdem noch bereit sind, ihr Unternehmen zu verkaufen, liegt bei 10-20 %, kommen in Deutschland zwischen 900 und 1,800 FBA-Seller mit mehr als $100k Umsatz und zwischen 200-400 FBA-Seller mit mehr als $500k Umsatz als Targets in Frage. Bei FBA-Sellern mit mehr als $1m Umsatz kommen ca. 87 bis 174 Targets in Betracht. Auf Europa bezogen liegen die Zahlen bei durchschnittlich ca. 3,200 FBA-Sellern mit mindestens $100k Umsatz, 800 FBA-Sellern mit mindestens $500k Umsatz und 300 FBA-Sellern mit mindestens $1m Umsatz.

- Bei einem Fokus auf Targets mit +$500k Umsatz und der derzeitigen Übernahmeeffizienz von Thrasio (44 Akquisitionen im Jahr), bräuchten zehn Wettbewerber ca. zwei Jahre um den europäischen Markt komplett zu verteilen

- Bei der geschätzten anfänglichen Effizienz von 30 Akquisitionen im Jahr verlängert sich diese Zeit auf fast drei Jahre.

- Bei einem Fokus auf alle FBA-Seller mit einem Umsatz von +$1m verkürzt sich der Prozess auf weniger als ein Jahr

- Bei einem Fokus auf alle FBA-Seller mit einem Umsatz von +$100k verlängert sich der Prozess auf über sieben Jahre

Wenn wir von einem jährlichen Wachstum von 12% für Europäische und Deutsche FBA-Seller mit mehr als $100k Umsatz annehmen, kommen wir auf ca. 2.6k neue potentielle Targets pro Jahr. Eine Annahme von ca. 25% der neuen Seller, die die $500k-Marke erreicht haben, ergibt 648 potentielle Targets jährlich. Da diese Seller gerade in der Wachstumsphase sind, würden höchstwahrscheinlich nur ganz wenige ihr Geschäft aufgeben und verkaufen wollen. Bei einer Annahme von 15% erhalten wir 97 FBA-Seller, die potentiell gekauft werden könnten. Gleich aufgeteilt auf 10 Thrasio-Klone, ergibt das 9 bis 10 Targets in der Deal-Pipeline pro Jahr. Auch mit einer Erfolgsquote von 100% wäre das im Vergleich zum verfügbaren Pool heute sehr wenig.

Die initiale Marktaufteilung lässt sich nach ca. 2 Jahren nur anorganisch durch Übernahme von Wettbewerbern verändern.

Deswegen ist Effizienz der Deal Execution einer der wichtigsten Erfolgsfaktoren des Thrasio-Geschäftsmodells.

Aber ist das doch nicht ziemlich risikobehaftet?

5. Risiken des Geschäftsmodells – wie viele, wie hoch?

Natürlich ist jeder, der in dem Markt mitmachen möchte, diversen Risiken ausgesetzt. Erinnern wir uns an den vorher gezeigten Treiberbaum, können wir die Wertsteigerungsfaktoren in zwei große Kategorien teilen: Multiple-Arbitrage und Amazon.

Risiken bei Multiple-Arbitrage:

- Durch höhere Konkurrenz werden Preise für Targets und die Multiples für Umsatz und EBIT(DA) nach oben getrieben. Das bedeutet, dass der ROI in Form von Dividenden oder der Wertsteigerungshebel sinkt.

- Durch häufigere Ansprache der Targets setzen sich Verkäufer vermehrt mit den Prozessen eines Unternehmensverkaufs auseinander, was die Verhandlungsmacht des Verkäufers erhöht.

Risiken durch Amazon:

- Das E-Commerce-Wachstum könnte abnehmen

- Amazons Relevanz innerhalb des E-Commerce könnte angegriffen werden oder sinken

- Amazon könnte gewissen Produktkategorien mit Eigenmarken besetzen und somit Top-Listing-Plätze einnehmen.

- Erhöhte Regulierung von Amazon in Europa und in den USA könnte den Marktplatz komplexer gestalten.

- Die Suchalgorithmen von Amazon können sich unangekündigt ändern, was widerum das Listing eines Produkts beeinflussen kann.

- Amazon erhöht die Kosten für seine Services, etwa Marketing, Lagerhaltung oder Versand.

Unter den Annahmen, dass

- sich das Umsatzwachstum abflacht auf 5 %, da Amazon eigene Marken platziert, Amazon als Plattform langsamer wächst und allgemein seine Richtlinien verschärft,

- die Internationalisierung 10 % anstelle von 30 % zusätzlichen Umsatz erwirtschaftet und

- Kosteneinsparungen bei den variablen Kosten nicht möglich sind,

sinkt die durchschnittliche Steigerung der Multiples (ceteris paribus) auf den Faktor 4.15x wobei der Umsatz-Multiple (5.90x) weiterhin deutlich über dem EBIT(DA)-Multiple liegt (2.40x).

Wenn nun alle Risiken aus dem Wettbewerbsumfeld und Amazon eintreffen, sinkt die durchschnittliche Steigerung der Multiples (ceteris paribus) um 5.90 auf den Faktor 1.45x wobei der Umsatz-Multiple (1.41x) leicht unter dem EBIT(DA)-Multiple liegt (1.50x).

Das bedeutet, dass selbst im konservativen Fall das Target in fünf Jahren das Potential hätte, eine Wertsteigerung von 45% zu erzielen.

Wir kommen jetzt zum Fazit:

6. Wie attraktiv ist das Geschäftsmodell?

- Das Geschäftsmodell ist attraktiv und bietet viele, große Hebel zur Wertsteigerung.

- Die Wettbewerbssituation ist mit einer Handvoll Wettbewerbern in Europa noch überschaubar, allerdings sind diese mit zwei- bis dreistelligen Millionensummen sehr gut finanziert. Der erste Wettbewerber aus den USA, Thrasio, drängt ebenfalls bereits in den europäischen Markt.

- Wir erwarten weitere Wettbewerber mit hohen Investitionssummen in den kommenden Monaten, die ein ähnliches Konzept verfolgen werden oder weitere Finanzierungsrunden.

- Es ist bisher keine klare Exitstrategie erkennbar: ein Exit via Secondary der gesamten Holding, ein IPO, ein Merger mit einem Wettbewerber oder Dividendenausschüttung sind alles mögliche Szenarien.

- Der europäische E-Commerce-Markt der Amazon-5-Länder ist kleiner als in den USA.

- Die Anzahl an FBA-Sellern in Europa ist überschaubar und die besten Targets werden in den kommenden 12-18 Monaten aufgekauft sein.

- Der europäische Markt ist mit fünf Ländern, Sprachen und Kulturen komplexer als der US-Markt und Internationalisierung ist eine Herausforderung, die US-basierte FBA-Seller so nicht haben.

- Das Wachstum von Amazon dient als Basis für den Erfolg von Thrasios Geschäftsmodell und wir sehen keine Veränderungen in den kommenden drei bis fünf Jahren, die sich signifikant negativ darauf auswirken.

- Die schnelle Identifikation von Targets und effiziente Deal-Schließung sind die vermutlich wichtigsten Faktoren für langfristigen Erfolg, da der Vorsprung in Umsatzgröße, der sich jetzt durch Akquisition der richtigen, verfügbaren Targets aufbauen lässt, in zwei Jahren, wenn der verfügbare Pool an FBA-Sellern ausgeschöpft sein wird durch nachkommende, neue FBA-Seller nicht mehr aufzuholen sein wird.

- Wir schätzen, dass der größte Wertsteigerungshebel des Multiple-Arbitrage nicht dauerhaft und aufgrund der erhöhten Wettbewerbssituation nicht mehr lange möglich sein wird.

- Selbst wenn alle Wertsteigerungshebel nicht so eintreten wie erhofft, bietet das Geschäftsmodell dank des Wachstums in E-Commerce und auf Amazon ausreichend Potential für attraktive Returns für Investoren.