Wie heute eine E-Commerce-Plattform neben Amazon bestehen kann und was es dafür noch braucht

In diesem Artikel beschreiben wir, wie sich Einzelhändler online mit drei Lösungsansätzen neben dem Giganten Amazon platzieren können und wie ein darauf aufbauendes Geschäftsmodell funktionieren würde. Das Geschäftsmodell erlaubt Einzelhändlern, die hohen Kosten für E-Commerce zu reduzieren und zusätzlich Einnahmen über Werbung auf ihrer Plattform zu generieren. Gleichzeitig erhalten vom Händler vertriebene Marken* Zugriff auf Kundendaten, ohne sich in mehrere Warenwirtschafts- und Werbesysteme jedes Einzelhändlers einarbeiten zu müssen. Die Anbindung an mehrere Händler erfolgt durch eine zu entwickelnde Software über einen Drittanbieter.

COVID-19 gilt als Brandbeschleuniger vieler technologischer Trends: Remote Work, Retail Trading und eben auch: E-Commerce. Einzelhändler müssen sich spätestens seit dem ersten Lockdown im Frühjahr 2020 mit diesem Thema auseinandersetzen.

Viele Einzelhändler wehrten sich bisher gegen E-Commerce. Sie befürchteten unter anderem lästige Preisvergleiche und vertrauten auf ihre lokale Kundschaft. Regionales Vertrauen der Kunden statt Sparpotenzial im Cent-Bereich.

Da Kund:innen während des Lockdowns nicht mehr in ihre regionalen Shops gehen konnten, blieb ihnen nur die Möglichkeit, Produkte über das Internet zu erwerben. Parallel dazu waren die Händler gezwungen, auf E-Commerce oder Hybrid-Modelle umzustellen, um ihre Kunden zu erreichen.

Experten schätzen, dass sich das E-Commerce-Wachstum dadurch um 4-6 Jahre beschleunigt hat. Es ist davon auszugehen dass der erhöhte E-Commerce-Anteil nach der Pandemie Bestand haben wird. Trotz größerer Konkurrenz bietet dieser Vertriebsweg etliche Vorteile, u.a. erreicht man statt der lokalen Laufkundschaft ein Vielfaches an Kunden in ganz Europa. E-Commerce fristet zudem heute kein Nischendasein mehr und ist längst nicht nur ein Thema für Risikokapitalgeber und visionäre Gründer.

Aber ist der Markt nicht bereits zwischen Giganten wie z.B. Zappos in den USA, Alibaba in China, Zalando in Europa und Amazon, dem größten Player weltweit, aufgeteilt?

Allein seit Dezember 2019 hat der Wert einer Amazon-Aktie um 79% von $1.9k auf $3.4k zugelegt und die Profite haben sich fast ver-200-facht. CEO Jeff Bezos hat es wie kein anderer geschafft, den gesamten Konsumgüterbereich zu digitalisieren. Innerhalb von Stunden oder wenigen Tagen werden die Bestellungen an die Haustür geliefert. Damit nicht genug. Die Palette der Angebote wurde von Jahr zu Jahr erweitert: heute bietet Amazon auch Server an, Lebensmittel, Musik, Hörbücher, Filme und Serien. In den USA kann man mittlerweile Autos auf Amazon kaufen.

Es ist nachvollziehbar, dass Einzelhändler diese übermächtige Konkurrenz fürchteten und daher E-Commerce mieden. Einigen Kund:innen werden dem lokalen Einzelhändler zwar die Treue halten, zumal das Image Amazons derzeit durch die Kritik der Medien an seiner Steuerpolitik und den Arbeitsbedingungen seiner Belegschaft gelitten hat. Gleichwohl ist der Schritt in den E-Commerce in vielen Fällen zur Existenzsicherung der Händler unabdingbar.

Doch E-Commerce muss wohlüberlegt sein, denn es ist ein kostenintensives Geschäft. Dazu gehören insbesondere die Kosten für Werbung und für eine funktionierende Logistik. Hinzu kommen unkalkulierbare Verluste durch Retouren. Die Kosten für Online-Werbung sind in den letzten Jahren explodiert. 2019 zahlte man fast das vierfache für Werbung auf Social Media wie 2014. Händler müssen zudem für eine Dienstleistung zahlen, die bis dahin die Kund:innen übernommen haben: Produkte logistisch an den Bestimmungsort bringen. Kund:innen retournieren dann noch eine Großzahl (teilweise über 50%) an Produkten, die oft nicht wieder oder nur unter ihrem Wert verkauft werden können.

Das Problem der Retouren (und der oft vom Händler übernommenen Versandgebühren) beruht auf gesetzlichen Vorschriften wie den §§ 355, 357 BGB. Ferner fehlt den Kundinnen die Möglichkeit, sich die Produkte in der Realität anzusehen. Und schließlich bietet E-Commerce im Vergleich zu einem physischen Store unbegrenzte Regalfläche. Der Laptop- und Handy-Bildschirm haben unendlich Pixel zur Verfügung, um Produkte anzeigen zu lassen. Somit könnte ein Einzelhändler im Vergleich zu einer physischen Ladenfläche jedes Produkt aufnehmen. Mussten Kund:innen sich in physischen Stores mit der vorfindbaren Auswahl zufrieden geben, kann online die Produktauswahl mit wenigen Klicks um ein vielfaches erweitert werden, vielleicht sogar bei günstigeren Preisen ohne die Notwendigkeit, alles behalten zu müssen – mit der Option der Retoure.

Händler, die durch unbegrenzte Regalfläche mehr Produkte aufführen möchten um relevanter für Kundinnen zu sein, müssen dafür erheblich mehr Kapital zur Anschaffung und Lagerhaltung aufbringen. Mehr Produkte sorgen nämlich dafür, dass der Händler für Kund:innen bei einer Produktsuche auf Suchmaschinen eher gefunden wird, somit relevanter ist. Verbesserte Auffindbarkeit im Internet bedeutet mehr Klicks von Kund:innen, was wieder in mehr Absatz mündet. Die erhöhten Absätze sind eigentlich wünschenswert, wären da nicht die hohen Rücklaufquoten, die bei jeder Transaktion Verluste generieren können.

Der dargestellte hohe Kostenaufwand führte dazu, dass Amazon und Zalando für viele Jahre unprofitabel waren. Die beiden Unternehmen haben das Problem mit enorm viel Risikokapital gelöst, um die Verluste vorzufinanzieren. Kann der Einzelhandel, dem dieses Risikokapital im Regelfall nicht zur Verfügung steht, auch ohne Risikokapital es schaffen, ihr E-Commerce Geschäft profitabel aufzubauen und zu skalieren? Wenn ja, wie sehen mögliche Lösungsansätze aus?

Lösungsansatz 1: Vertikale Fokussierung, Beratung und Expertenstatus

Amazon belegt in vielen E-Commerce-Segmenten den ersten Platz in Bezug auf Umsatz. Das zeigt allerdings auch: Amazon ist ein Gemischtwarenladen.

Die Plattform eignet sich besonders für Kund:innen, die nach einem bestimmten Produkt (bspw. Kokosöl vegan 200g) oder eine bestimmte Lösung suchen (bspw. HDMI-Adapter oder Tageslichtlampe). Amazon stellt nach Anfrage eine Auswahl von Produkten vor, die aus einer Mischung aus Kundenbewertungen und Preis zustande kommt. Amazon ist bisher nicht in der Lage, individuell auf diffuse Kundenbedürfnisse einzugehen oder hochpreisige Premium- und Nischenlösungen anzubieten.

„Sag niemals nie“, aber Amazon wird vermutlich in absehbarer Zeit kein ernsthafter Konkurrent zu vertikalen Experten wie Sport Conrad, Mr.Porter, MyTheresa, Tink, oder ATP-Autoteile werden. Es fehlt die Auswahl an Marken und Produkten oder die Kompetenz, die Produkte in vernünftiger Kombination und Darstellung den Kundinnen zu präsentieren. Deshalb gibt es einen lohnenden Markt für vertikal fokussierte Online-Händler. Einige Marken wie Nike etwa haben sich bereits von Amazon verabschiedet und fokussieren sich auf ihre Direktvertriebsstrategie.

Als Einzelhändler besteht also die Chance, sich vertikal im Markt zu positionieren und den Kundinnen eine Lösung zu bieten, die sie woanders nicht erhalten.

Lösungsansatz 2: Begrenzte und unbegrenzte Regalfläche kombinieren

Die Fläche von Läden ist begrenzt. Der Händler bietet seinen Kund:innen nur den Zugriff auf eine limitierte Anzahl an Produkten an. Einerseits sind damit Kosten für das Inventar überschaubar, andererseits ist eine geringe Auswahl in der Regel nicht attraktiv für die Kund:innen. E-Commerce eröffnet dem Händler hingegen die Möglichkeit, wesentlich mehr – quasi unbegrenzt – Produkte anzubieten. Gleichzeitig wird mit dem Angebot, die Auffindbarkeit des Händlers über Suchmaschinen wie Google verbessert. Die Erweiterung des Angebots erhöht jedoch grundsätzlich den Kapitalaufwand beträchtlich.

Es wäre optimal, wenn die Vorteile aus begrenzter und unbegrenzter Regalfläche für Händler und Kund:innen kombiniert werden könnten. In dem Fall müsste die unbegrenzte Produktauswahl für Kund:innen mit den niedrigeren Kapitalanforderungen für wenig Produkte für Händler kombiniert werden. Mit einem kurzen Blick in den Markt sehen wir: Amazon und andere erste Marktteilnehmer machen das bereits.

Lösungsansatz 3: Aufbau und Entwicklung von digitalem Real Estate

Wer im Internet für bestimmte Sucheinträge auffindbar oder in den Köpfen der User präsent (z.B. Facebook) ist, besitzt digitales Real Estate, auf dem Werbung Dritter gegen eine Vergütung platziert werden kann. Das Prinzip ist dasselbe wie eine Litfaßsäule oder Plakate und Videowände an einer vielbefahrenen Straße: Je höher der Traffic, desto mehr zahlen die Werbungtreibenden für ihren Werbeauftritt. Händler, die eine Offline- und Online- Präsenz haben, können doppelt davon profitieren.

Sie können integrierte Werbelösungen für Marken anbieten. Das ermöglicht diesen, ihre Kund:innen zielgerichtet über beide Absatzkanäle anzusprechen. Markenhäuser wie P&G oder L’Oréal würden ihre Werbebudgets aufgrund der verbesserten Zielgruppenansprache und Kaufabsicht der Endkund:innen nach und nach auf Medienplattformen der Einzelhändler verteilen.

Ein solches „Händler-Media-Modell“ eröffnet dem Händler die Möglichkeit, die mit E-Commerce verbundenen höheren Kosten zu kompensieren. Damit das Händler-Media-Modell funktioniert, ist es jedoch notwendig, in die Online-Präsenz des Händlers zu investieren und nachhaltig signifikanten Traffic zu generieren. Einzelhändler, die noch keine deutliche Online-Präsenz haben, müssen sich beeilen. Sonst könnten sie, wie zuletzt im Lebensmittelmarkt gesehen, von gut finanzierten Liefer-Startups wie Ocado in Großbritannien oder Gorillas in Deutschland überholt werden, wenn es darum geht, die besten Real Estate-Lagen online und damit den Zugang zum Verbraucher zu besetzen. Wie man seine Real-Estate-Lage optimieren und als Medienlandschaft ausbauen kann, haben US- Einzelhandelskonzerne wie Walmart unlängst demonstriert:

Case Study: Walmart

Walmart gab im Januar 2021 bekannt sein Mediengeschäft Walmart Connect zu skalieren. Kund:innen geben Liefer- und Abholbestellungen auf der Website auf und Vermarkter haben somit die Möglichkeit die Kund:innen mit einer Vielzahl von Anzeigenplatzierungen zu erreichen. Darüber hinaus hat sich Walmart mit dem Ad-Tech-Unternehmen The Trade Desk zusammengeschlossen, um eine neue Demand-Side-Plattform (DSP) für Vermarkter zu entwickeln, die Werbung in automatisierten Auktionen kaufen. Die Plattform, die Ende dieses Jahres starten könnte, wird Vermarktern die Möglichkeit geben, die Kundendaten von Walmart zu nutzen, um ihr Werbe-Targeting auf anderen Websites neben Walmarts E-Commerce-Plattform zu verbessern. Walmart kaufte zudem die Technologie und IP hinter Thunder, einer Ad-Tech-Lösung, die sich auf kreative Automatisierung konzentriert, damit Walmart seine Self-Service-Display-Plattform erweitern kann.

Das Geschäftsmodell, das alle drei Lösungsansätze kombiniert:

Die „SaaS CC MRC SsAeP”**

In diesem Modell werden alle drei beschriebenen Lösungsansätze zusammengeführt.

Die Zauberwörter dafür heißen „Seller und Vendor“. So unterscheidet Amazon zwischen Händlern (und Marken), die Amazon als Marktplatz nutzen, um Produkte anzubieten (Seller) und Marken, von denen Amazon Produkte direkt abnimmt und auf eigene Rechnung verkauft (Vendor). Im Vendor-Geschäft tritt Amazon selbst als Händler auf, während es im Seller-Geschäft die Plattform für andere Händler zur Verfügung stellt. Darüber hinaus bietet Amazon für florierende Produktkategorien auch Eigenmarken an, was bei vielen Sellern und Vendoren zu Unmut führt. Die Kund:innen merken dabei im Angebot auf der Käuferseite keinen Unterschied.

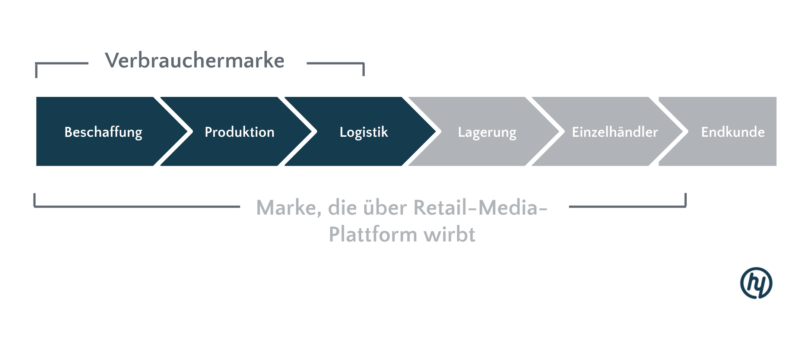

Das klassische Geschäftsmodell von Marken sieht wie folgt aus. Sie verkaufen ihre Produkte an den Händler***. Der Händler trägt die Waren in seine Bücher sowie die Verantwortung und das Risiko, sie an Kund:innen zu verkaufen. Die Auswahl der Produkte sollte für den Händler die gängigsten und meistverkauftesten Produkte abdecken, um die Vorteile der begrenzten Regalfläche (geringere Absatzrisiken, weniger Retouren, geringere damit verbundene Kosten) zu maximieren.

Kund:innen werden aber eher auf den Händler zurückgreifen, wenn die Auswahl der Produkte über die begrenzte Regalfläche hinausgeht. Händler müssen also die unbegrenzte Regalfläche anbieten, um relevant zu sein. Das lässt sich lösen, indem Händlerdie Produkte der Marke zwar listen und anbieten, aber nicht in den eigenen Büchern führen – wie beim Amazon Seller-Modell. Händler sind vom Risiko befreit, die Produkte verkaufen zu müssen und erhalten eine geringe Provision (bspw. 10-15%) des Umsatzes.

Aber warum sollte der Händler die Kund:innen von den Marken gelistete Produkte finden lassen, wenn die Provision niedriger ist als die mögliche Marge beim Verkauf der selbst gekauften Waren?

Und worin liegt der Vorteil für den Markenhersteller, seine Marken über die Websites von Einzelhändlern zu vertreiben?

Zunächst trägt die Marke das Risiko, die eigenen Waren zu verkaufen im Gegensatz zur Direktabnahme durch den Händler. Der Händler kann den Marken jedoch die Möglichkeit bieten, den Absatz der Produkte durch eigene standardisierte Werbemaßnahmen zu fördern. Durch effizientere Aussteuerung kann die Marke somit bessere Margen erzielen als bei einer klassischen Händlerbeziehung. Solche Geschäfte werden z.B. bereits bei Amazon über den Seller-Modus und die zur Verfügung gestellten Werbemaßnahmen, wie etwa Pay-per-Click-Kampagnen auf Keywords, getätigt.

Die Vorteile dieses Modells liegen auf der Hand:

Für die Marke

- mehr Kontrolle über den Absatz der eigenen Produkte, auch derer, die über das Kernsortiment hinausgehen

- näher am Kundenverhalten und kann die Daten des Absatzes selbst weiterverwenden

Für den Händler

- hat geringere E-Commerce-Kosten durch weniger Retouren

- ist weiterhin relevant für Kund:innen und Suchmaschinen durch die unbegrenzte Regalfläche

- kann zusätzliche Einnahmen durch Werbung generieren

In einer Welt, in der es eine:n Kund:in, einen Händler, und eine Marke gibt, sieht das Modell in etwa so aus:

Jetzt besteht die Welt aber aus vielen verschieden großen und kleinen Marken und Händlern. Das führt zu folgenden Herausforderungen:

- Die Entwicklungskosten dieser technischen Lösung sind für einen einzelnen Händler in der Regel zu hoch.

- Es besteht das Risiko, dass Marken die Lösung nicht annehmen, da der damit verbundenen Aufwand für einen einzigen Händler zu groß ist, wenn es sich nicht um den Marktführer handelt.

Das Modell wird mit einer hohen Wahrscheinlichkeit in dieser Form nicht angenommen.

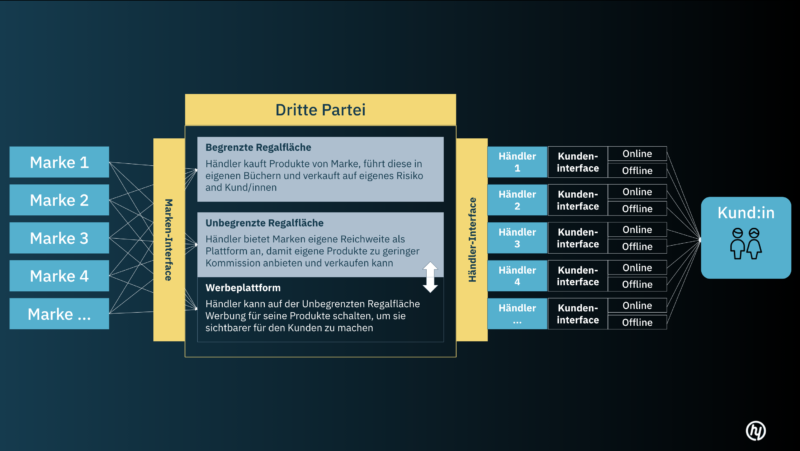

Die Lösung liegt in der Einbindung einer dritten Partei, die die technische Lösung entwickelt und zur Verfügung stellt.

Der Entwickler erhält eine Provision auf den Umsatz der Händler, die seine Plattform nutzen (oder eine sonstige Nutzungsgebühr). Die Marken bräuchten nur auf ein einziges Interface zugreifen, um ihr Inventar bei mehreren Händlern zu kontrollieren und Werbemaßnahmen zu steuern.

Die Lösung kann skalierbar an mehrere Händler angebunden werden und die kumulierten Umsätze und Profite, die durch die Nutzung der Lösung generiert werden, sollten die Entwicklungskosten aufwiegen.

Diese Investition lohnt sich mit einem Blick auf die E-Commerce-Verteilung allein in Deutschland. Wer in der Lage ist, eine Software zu bauen, die es ermöglicht, einen Teil der Händler hinter Amazon auf einer neuen Plattform zu vereinen, auf der der Entwickler und Betreiber der Software nicht gleichzeitig als Händler agiert, kann ein ernsthafter Konkurrent zu Amazon werden, da Marken transparenter zu besseren Konditionen und gezielter ihre Produkte bewerben und Händler gleichzeitig ihre Kosten bei verbesserter Discovery-Funktion für Kund:innen reduzieren können.

Die Entwicklung und der Betrieb von weiteren solchen Plattformen dürfte deshalb Erfolg versprechen. Als Investoren kommen Konsortien aus großen und kleinen Brands und Händler, bestehende SaaS-Anbieter wie Spryker oder Risikokapitalgeber in Betracht.

Der deutsche E-Commerce-Markt sollte mit allen Händlern nach Amazon einen ausreichend großen Markt für einen Lösungsanbieter bieten:

Die ganz große Finesse liegt dann noch darin, dieses System mit den Offline-Präsenzen der Händler zu verbinden und es Marken in Echtzeit zu ermöglichen, Kund:innen, die sie online bereits bespielt haben, offline wieder zu erreichen. Wenn die vorherige Lösung bereits ein gesundes Maß an Ambition aufweist, macht dieser Twist das Modell noch mal eine Spur komplexer. Es bietet aber auch die Möglichkeit für Einzelhändler, ihre Offline-Assets gewinnbringend einzusetzen.

*Unter Marke verstehen wir im Folgenden, Marken von Produkthersteller und Private Label Marken.

** SaaS Cross-Channel Multi-Retailer Commerce Self-serve-Ad-enabled Platform

*** Zur Vereinfachung werden Großhändler in dieser Betrachtung exkludiert